Sucessões

O direito das sucessões abarca na substituição dos titulares de uma relação jurídica. É a transmissão de bens, direitos e obrigações, em razão da morte. Esta transmissão de bens se dará na forma da Lei, ou através de um testamento. O testamento poderá favorecer certo herdeiro, definir um legado, a exclusão de herdeiro e disposições especiais e últimas vontades do falecido.

Existe ainda a possibilidade de realizar um planejamento sucessório, buscando a minimização de conflitos, redução de custas e impostos. A orientação de um advogado especializado é essencial para o sucesso do procedimento, focando-se no tempo e no custo de todo o trâmite necessário, do início ao fim da sucessão.

Como ocorre o procedimento de inventário e partilha de

bens na sucessão hereditária?

Com o óbito de determinada pessoa, para que ocorra a devida transmissão dos bens aos herdeiros, será necessária a instauração de um procedimento de inventário e partilha de bens, quer judicial quer extrajudicial.

A importância do inventário e da partilha perfaz-se quanto a regularização do patrimônio na pessoa dos herdeiros, permitindo-lhes usar, gozar e dispor dos direitos sobre os mesmos. Contudo, como se dará a divisão de bens neste procedimento?

Inicialmente deve-se analisar quem são os herdeiros aptos a suceder, bem como, qual é o patrimônio a ser dividido. Deve-se analisar ainda se o falecido era casado, separando a meação do companheiro, se for o caso. Ainda, há de se considerar que o falecido pode ter deixado testamento, no montante total de até 50% da totalidade da herança.

Desta forma ao dimensionar a totalidade da herança, inicialmente exclui-se a meação do cônjuge sobrevivente. Após, o que sobrar (meação do falecido mais bens particulares deste) constituirá o acervo do monte-mor. Dos bens que constituem a herança, a metade corresponde a legítima que será destinada aos herdeiros necessários. Assim, a outra metade constitui a porção disponível, e poderá ser deixada em testamento.

Assim, teremos a seguinte divisão quanto aos bens, ora considerando a existência de companheiro casado com direito a meação:

Em inexistindo testamento, os herdeiros dividirão a integralidade do patrimônio do falecido, acima demonstrado pela soma da meação e da parte disponível.

Quem é considerado herdeiro?

Em razão do óbito de uma pessoa, imediatamente ocorre a transmissão da herança aos seus herdeiros. Por outras palavras, os herdeiros assumem a titularidade dos direitos e obrigações do falecido.

O patrimônio é recebido pelos sucessores do falecido como um todo universal indivisível e somente após realizada a partilha ocorre a transmissão definitiva de bens a cada herdeiro.

O inventariado (de cujus) poderá, contudo, deixar testamento, escolhendo pessoas a serem beneficiadas e bens a serem transmitidos a estas.

Portanto, há herdeiros ora considerados em Lei, chamados de legítimos, e também, aqueles escolhidos pelo falecido em razão de testamento, ora considerados testamentários.

Os herdeiros testamentários serão escolhidos pelo testador e pode ser qualquer pessoa que possua capacidade para receber herança, inclusive pessoa jurídica. Poderá ser também pessoa ainda não concebida ou então já concebida e não nascida.

Os herdeiros legítimos são aqueles que a Lei entende como sucessores do falecido, na forma do artigo 1.829 do Código Civil, e correspondem aos descendentes, ascendentes, cônjuge sobrevivente e aos colaterais.

A qualidade de herdeiro legítimo se subdivide em “necessários” e “facultativos”.

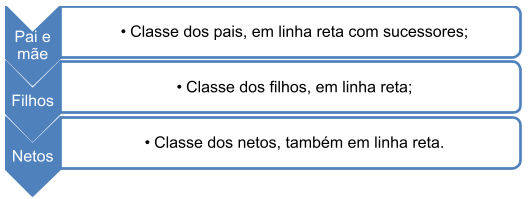

Serão necessários aqueles herdeiros que não podem ser afastados da sucessão, exceto em casos expressos na Lei e são os Descendentes (filhos, netos, bisnetos…); Ascendentes (pais, avós, bisavós…) e; Cônjuge (assim como os companheiros, conforme decisões dos tribunais superiores e da doutrina majoritária).

Como se vê, eles são considerados os parentes mais próximos do ‘de cujos’ e a eles cabe, no mínimo, a metade da herança, de acordo com a regra disposta no artigo 1.846. A outra metade pode ser disposta a terceiros, pelo inventariado, em razão de testamento.

E se um dos herdeiros já é falecido, quem sucede?

Normalmente o desenrolar de um processo de inventário, quanto a partilha dos bens, ocorre em razão da sucessão legítima. Esta é a transmissão causa mortis deferida para as pessoas indicadas na lei como herdeiros.

Assim, tais pessoas são divididas em classes. A existência de um herdeiro de classe superior exclui a de classe inferior. Quando os herdeiros se encontrarem na mesma classe ocorrerá a divisão por cabeça, onde cada sucessor possuirá direito a uma parte da herança.

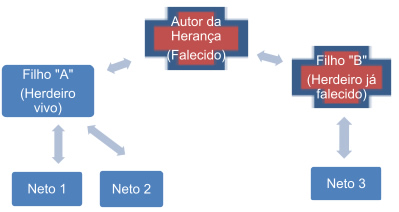

Ocorre que quando um herdeiro já for falecido na data do óbito do inventariado, ocorrerá a sucessão por representação (também chamada por estirpe), sendo que o(s) herdeiro(s) do herdeiro (aqui chamado de representado(s) receberá(ão) o quinhão que caberia àquele já morto.

Desta forma, surge o que é chamado de sucessão por representação, caso em que os descendentes do herdeiro pré-morto (já falecido na data da abertura da sucessão) recebem o que este teria direito se vivo fosse. Tomemos o seguinte exemplo:

No presente caso, a herança seria dividida entre o filho “A” e o filho “B”. Todavia o filho “B” já estava morto quando da abertura da sucessão. Desta forma será chamado a representá-lo o Neto “3” que é o único filho do herdeiro pré-morto.

Quanto aos demais netos, estes nada herdarão, considerando que seu pai, filho “A” é ainda vivo e, assim sendo, exclui os demais descendentes em linha reta. Se houvessem mais netos do filho “B”, estes dividiriam em partes iguais o montante da herança à eles cabível por direito.

Quais impostos incidem no procedimento de inventário e partilha e como são calculados?

O procedimento de inventário e partilha, seja judicial ou extrajudicial, envolve custos e impostos a serem pagos. Aqui abordaremos a necessidade do recolhimento do imposto de transmissão de bens.

Para oportunizar a homologação da partilha dos bens inventariados é necessário que seja suportado um único imposto que incide sobre este procedimento: o Imposto de Transmissão Causa Mortis e Doação – ITCD ou ITCMD.

Este imposto, que é de competência do Estado, incidirá sobre a totalidade dos bens inventariados e terá sua alíquota variável e progressiva, de acordo com a Lei estadual que o prevê. Ainda, ele tem como fato gerador, no caso de inventários, a transmissão de herança “causa mortis”.

Trata-se, na verdade, de um imposto sobre a transmissão de bens, cujo cálculo final será apurado de acordo com a definição de uma alíquota a incidir sobre uma base de cálculo (bens a inventariar). Ademais, cada Estado possui um valor mínimo e máximo definido em lei.

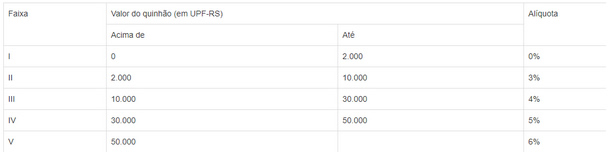

O Estado do Rio Grande do Sul regula a exigência do ITCD através da Lei Estadual n°. 8.821/89. É possível encontrar no artigo 18 desta norma, os valores das alíquotas que variam de 0% à 6%, tudo isso levando em conta o valor total do quinhão hereditário.

Vejamos a tabela que se encontra expressa na lei gaúcha, pormenorizando as alíquotas variáveis e progressivas conforme o valor do quinhão:

Como se pode perceber, o valor do quinhão será medido pelo cálculo da Unidade de Padrão Fiscal, índice do qual usualmente é atualizado. Neste passo, a UPF serve como indexador utilizado para corrigir monetariamente taxas e tributos exigidos pelo Estado. A título de exemplo, no ano de 2021 cada UPF-RS corresponde à R$ 21,1581.

Desta forma, sobre o quinhão avaliado em até R$ 42.316,20 (valor que corresponde à 2.000 UPF-RS) não incidirá o ITCD. Ultrapassado este valor, a alíquota será variável e progressiva, ficando pré-estipulada legalmente entre 3% à 6% do valor do quinhão, este medido pelo valor do bem arrolado no inventário.

Então, qual é o custo de um procedimento de inventário e partilha?

O procedimento de inventário poderá ser realizado pela via judicial ou extrajudicial. Contudo, em ambos os casos existem custas a serem pagas, sejam cartorárias, judiciais e ainda honorários advocatícios. Neste briffing, pretendemos informar quais são os custos para a realização completa de um procedimento de inventário e partilha.

Para dar início ao procedimento, é imprescindível que seja constituído advogado. Tanto para o procedimento de inventário e partilha judicial quanto extrajudicial o advogado é essencial, pois é o profissional qualificado para atuar no pleito, bem como, é exigência legal.

Usualmente, existirão honorários advocatícios a serem pagos ao profissional, os quais serão calculados de acordo com a circunstância de cada caso.

A entidade de classe dos advogados (OAB) divulga periodicamente uma tabela de honorários que servem como parâmetro para os profissionais do Direito. Os honorários expressos na tabela consideram o tempo despendido para o caso, bem como o emprego da técnica profissional necessária.

A Ordem dos Advogados do Brasil no Rio Grande do Sul disponibiliza esta tabela de pelo seguinte link: https://www.oabrs.org.br/arquivos/2_42_5b194be469461.pdf, e ora sugere honorários iniciais e também complementares, que partem de 8% em caso de partilha consensual e chegam até 10% em caso de litígio judicial, ora incidentes sobre dos bens a serem inventariados.

Contudo, a estipulação é livre e cada profissional possui o direito de bem propor seus honorários, seguindo ou não as recomendações da tabela.

Contratado o profissional da escolha dos herdeiros, passa-se ao levantamento dos bens deixados pelo inventariado, bem como da documentação de propriedade.

Para os imóveis, será necessário requerer certidão atualizada da matrícula e certidão de ônus reipersecutório, o que induz no pagamento de emolumentos para cada certidão. Como cada certidão possui um prazo de validade pequeno, usualmente tais pedidos são reiterados por mais duas ou quatro vezes.

Em geral, cada certidão tem um valor fixo previamente estipulado em Lei, taxa esta chamada de emolumentos.

Ao final do inventário, será necessário efetuar o registro dos imóveis em nome dos herdeiros e para isso, incidirão custas frente ao Registro de Imóveis em que o bem se encontra matriculado.

Estas custas devem ser pagas no decorrer do procedimento e você pode consultar aqui a tabela completa e atualizada disponibilizada no seguinte link eletrônico: http://www.colnotrs.org.br/Content/TabelaEmolumentos/df569477-c26e-400a-bd24-9a736ef56092/Tabela_de_Emolumentos_2021.pdf.

Importante destacar ainda que antes de findar o inventário, será necessário submeter o patrimônio inventariado à avaliação do fisco estadual, o qual exigirá, em antecipação, o recolhimento de uma taxa de avaliação, conforme previsto na Lei n°. 8.109, DE 19 DE DEZEMBRO DE 1985. Esta taxa está atualmente fixada em 20 UPFs, ora correspondente, no ano de 2021a R$ 423,16, considerando o valor da UPF em R$ 21,1581.

Após, será necessário ainda recolher o imposto de transferência ITCD, que será calculado na forma da Lei Estadual n°. 8.821/89. É possível encontrar no artigo 18 desta norma, os valores das alíquotas que variam de 0% à 6%, tudo isso levando em conta o valor total do quinhão.

Por fim, no caso do inventário judicial, incidirão as taxas judiciárias. As custas judiciais incidirão sobre um percentual do valor da causa, bem como demais taxas de atos isolados.

Todavia, ficarão isentos quanto ao recolhimento de custas judiciais aqueles que litigarem sob o palio da gratuidade de justiça, o que, contudo, não exclui o recolhimento dos impostos.

Enfim, os custos para um inventário podem ser calculados em torno de 8% a 16% do valor da herança, considerando todas as taxas, impostos, honorários, emolumentos e custas do percurso.

Qual é o tempo necessário para se concluir o

procedimento de inventário e partilha?

Muitos herdeiros, quando da abertura de um inventário, se perguntam quanto tempo demorará até que o procedimento tenha seu deslinde.

Todavia, a resposta para esta pergunta é: depende. Quando há um procedimento de inventário, vários fatores devem ser analisados. O primeiro deles consiste se o procedimento é judicial ou extrajudicial.

Sabidamente o processo judicial tende a demorar mais, ante o abalroamento de processos no Poder Judiciário. Ainda há de se frisar que o processo de inventário judicial geralmente pressupõe que não há concordância dos herdeiros quanto a partilha dos bens deixados pelo falecido ou há participação de menores de idade.

Desta forma, a discussão judicial pode se arrastar por longos anos, mas a média é de 1 a 6 anos. Contudo, é possível achar casos em que o inventário já se arrasta por mais de 10 anos.

Sendo possível, devem sempre os herdeiros optar pelo processo extrajudicial, uma vez que além de ser menos oneroso seu tempo em média varia de 3 a 6 meses. Entretanto para que seja possível demandar extrajudicialmente é necessário que haja concordância dos herdeiros quanto a partilha, que não exista herdeiro incapazes bem como, em alguns casos, que não haja testamento deixado pelo falecido.

Se ficou com alguma dúvida, aproveite para entrar em contato conosco, conhecer nosso canal do YouTube e nos seguir nas redes sociais!